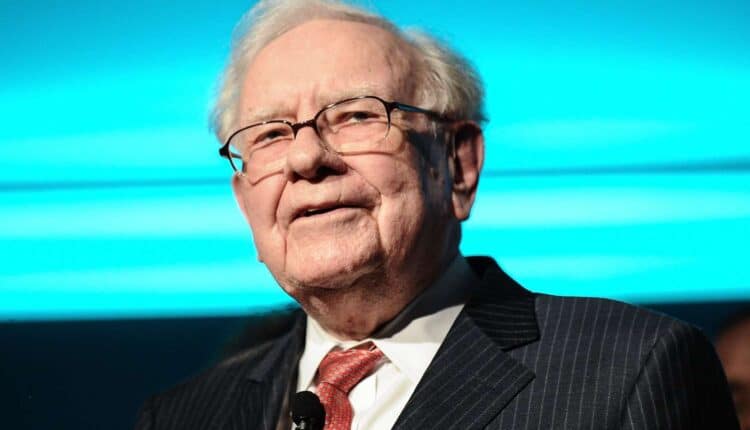

No último sábado (4), Warren Buffett, o renomado bilionário e CEO da Berkshire Hathaway, liderou a 60ª conferência anual do conglomerado de investimentos, oferecendo lições preciosas para os investidores. Durante o evento, que também homenageou Charlie Munger, parceiro de Buffett por décadas que faleceu em novembro, o investidor destacou a importância do pensamento de longo prazo e outros conselhos para o mercado financeiro.

Buffett enfatizou que a maioria de sua fortuna, atualmente estimada em US$131,7 bilhões, foi acumulada após os 65 anos. Ele atribui esse crescimento impressionante ao efeito dos juros compostos, reforçando a importância de uma abordagem de investimentos a longo prazo. “Uma vez que você entende o efeito do tempo e dos juros compostos sobre o seu dinheiro, a única questão a ser solucionada é trabalhar o psicológico para ter esse horizonte de longo prazo enraizado em sua mente”, disse Buffett.

Outro ponto crucial abordado por Buffett é a necessidade de evitar o endividamento ao investir. Ele advertiu que a alavancagem é uma das maneiras mais rápidas de uma pessoa inteligente quebrar, uma referência ao risco de usar dívidas para multiplicar investimentos. Para Buffett, a chave é investir em empresas simples e saudáveis, como a Coca-Cola, que são fáceis de compreender e têm modelos de negócios sustentáveis.

Além disso, Buffett aconselhou os investidores a usarem a volatilidade do mercado como uma aliada. Mesmo que as oscilações de curto prazo possam ser preocupantes, elas representam oportunidades para investimentos a longo prazo. Ele também destacou a importância de focar e manter a disciplina na estratégia escolhida, em vez de pular de uma modalidade para outra.

Por fim, o bilionário ressaltou a importância de uma carteira concentrada em boas ideias, apontando que uma ideia forte deve ter mais peso do que outras com menor confiança. Mesmo após a redução de 13% na participação da Berkshire Hathaway na Apple, a empresa ainda representa 27% do portfólio, um reflexo dessa abordagem de investimento.